回顧2019年一季度,造紙行業整體需求增速繼續下降,但增速下降低于2018年全年水平;落后產能繼續出清使得行業供給端壓力有所緩解,但需求增速下降幅度大于產能出清速度,紙產品均價均出現較為明顯的下滑。成本方面,廢紙成本小幅上漲使得行業整體成本微幅加重,行業盈利空間收窄。

展望二季度,預計行業產能供給小幅加重,但受宏觀經濟增速放緩、與紙品需求密切相關的消費領域增長乏力、紙媒廣告投放量的減少等影響,各紙種需求增速仍面臨小幅下降的壓力,行業供需關系弱化,紙品價格同比均將出現不同程度的下滑。成本方面,進口廢紙量下跌趨使廢紙價格上升及秋季教輔教材招標支撐木漿價格,主要原材料廢紙和木漿較一季度均將出現小幅上漲,但終端需求弱化向上傳導及考慮去年同期原材料價格處于近年中高位,預計二季度原材料價格同比仍呈下降趨勢。行業整體盈利空間繼續壓縮,經營獲現能力也將受到負面影響。維持2019年全年造紙行業景氣度走低的判斷。

行業整體信用風險相對穩定,關注行業內無進口廢紙配額、成本高導致公司經營競爭力弱化且影響到經營現金流周轉的企業。

一、行業要聞回顧

1、新聞:4月23日,固廢中心官網數據公布2019年第6批外廢進口審批,第6批廢紙進口許可批文核定進口量22.479萬噸,下跌幅度超過90%。

點評:受環保力度的持續嚴格化以及禁廢令的實施,廢紙進口審批額度自2017年以來大幅縮減,其中2017年廢紙配額發放3,117萬噸,2018年驟降至1,828萬噸,同比下滑41.35%,預計2019年廢紙進口審批額度進一步縮減。從2019年前6批次來看,2019年前6批次合計798.35萬噸,其中進口廢紙配額一季度(2019年前四批次)共審批554萬噸,同比增長135萬噸,外廢價格環比下降超10%,整體看,外廢進口一季度呈現寬松態勢,但預計2019年外廢進口審批額度持續嚴厲,從第六批外廢進口暴跌來看,預計后續外廢進口量仍難以改觀,廢紙價格或將上漲,加大紙企的成本壓力。

二、行業景氣度

(一)行業需求回顧與展望

因無消費量數據,同時進口規模較小,庫存數據未知,因此造紙行業表觀消費量數據用產量數據代替。

2019年一季度,除包裝用紙銷量同比基本持平外,文化用紙和生活用紙需求均小幅下降,導致行業整體需求同比小幅下降,但增速下降幅度低于2018年。

2019年二季度,包裝紙方面,社會消費品零售總額增速仍呈下降趨勢,下游除醫藥行業需求較為平穩外,食品飲料、家電、日用品、服裝、快遞物流等需求增速仍面臨不同程度的下滑壓力;文化用紙方面,雖二季度教材教輔可對文化用紙需求有一定的支撐,但受宏觀經濟增速放緩影響廣告量的投放,文化用紙需求增速小幅下降,生活用紙需求增速亦面臨微幅下降壓力,綜合看各紙種需求同比增速均小幅下降。因各紙種2018年四季度需求明顯下滑,導致2018年全年需求增速下滑幅度較大,而2019年全年需求增速年初預測將繼續回落,因此,結合2018年全年的需求增速情況,對2019年造紙行業需求增速預測值進行微調,由年初預期的-3%~-1%調整為-5%~-2%。

(二)行業供給回顧與展望

2019年一季度,成本端的相對高位、環保力度持續嚴厲持續倒逼行業內中小產能退出,行業固定資產和在建工程合計值較2018年末下滑6.10%,行業供給端壓力有所緩解。

二季度,行業計劃投產產能為370萬噸,但成本端的持續高企、環保力度的持續嚴厲依然倒逼中小產能退出,但退出空間逐步縮小,考慮供給側改革、環保力度加大以及市場競爭激烈,參考近年行業內產能推遲投產的表現,以上產能推遲投產的概率很大。預計行業實際凈增產能50萬噸左右。行業供給增速環比上升,2019年全年供給增速與2018年基本保持一致的預測保持不變。

(三)行業成本回顧與展望

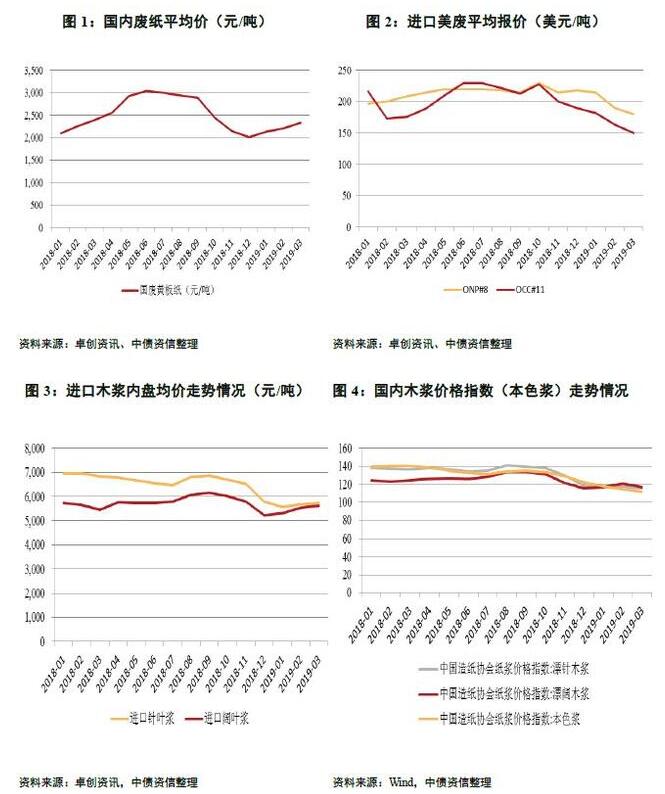

2019年一季度,廢紙方面,國內廢紙價格延續2018年四季度以來的超跌反彈,但受箱板瓦楞紙進口量及進口廢紙漿量同比增長影響,國內廢紙價格環比增長幅度有限,國廢黃板紙平均價格2,221元/噸,環比上漲1.83%。外廢配額一季度(2019年前四批次)共審批554萬噸,同比增長135萬噸,外廢價格環比下降超10%,2019年一季度,外廢價格較國廢低約900元/噸~1,100元/噸,價差環比擴大約250元/噸~350元/噸。因外廢配額主要集中在行業龍頭企業手中,且國內和國外廢紙來源占比分別約為7:3,因此行業廢紙成本環比小幅上漲。木漿方面,一季度,國內木漿和進口木漿價格同比和環比均出現下滑,其中針葉漿、闊葉漿和本色漿分別環比下降11%、3%和12%。整體看,行業木漿成本環比下降。能源方面,一季度,天然氣出廠價格(延長集團)和環渤海動力煤秦皇島港:平倉價:山西優混(Q5500K)平均價分別環比下降5.90%和4.76%,能源成本有所下降。考慮原材料成本占比約75%,行業整體成本微幅上升。

二季度,廢紙方面,第六批進口廢紙批量暴跌,進口廢紙政策依然嚴厲,進口廢紙和國廢的供給偏緊,同時下游玖龍紙業等箱板瓦楞紙產能投產等增加對廢紙需求,廢紙價格將繼續上升。但考慮成品紙終端需求仍難以實質好轉,預計廢紙價格上升空間有限。木漿方面,3~5月份為秋季教輔教材招標時間,文化紙需求可支撐木漿價格,預計木漿價格環比小幅上升。能源方面,煤炭需求進入淡季,價格環比繼續下滑,而天然氣價格可維持相對高位,能源成本環比大概率繼續下滑。整體看,受原材料價格上漲的推動,行業整體生產成本繼續上升。

(四)行業價格回顧與展望

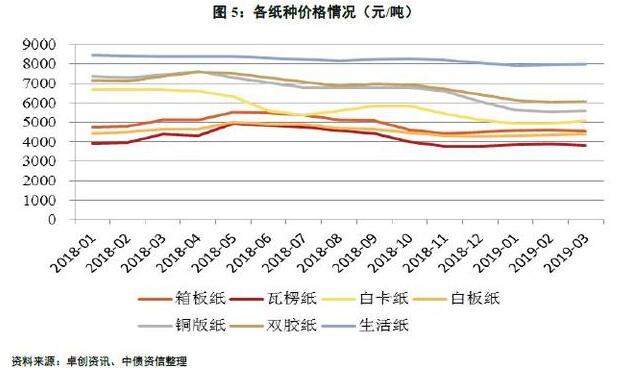

2019年一季度,除箱板紙龍頭提價使得箱板紙均價環比小幅上漲外,其余包裝紙、文化紙及生活用紙均價主要受需求減弱影響,環比均出現一定的下滑,各紙種下滑幅度有所不同,按下滑幅度由大到小依次為銅版紙、雙膠紙、白卡紙、生活用紙、白板紙、瓦楞紙。而各紙種一季度均價同比均出現較為明顯的下降。

二季度,各紙種價格走勢不一,箱板瓦楞紙方面,以玖龍紙業和博匯紙業為主的新增產能陸續釋放增加供給壓力,而需求難有實質性好轉,預計供給增速高于需求增速,而成本端廢紙價格上漲空間對箱板瓦楞紙價格支撐有限,預計箱板瓦楞紙價格伴隨供給提升而小幅下滑。白卡紙方面,博匯紙業75萬噸白卡紙產能投產,行業供給增速大于需求增速,但考慮主要廠家博匯紙業、太陽紙業等提價(4月份已發布提價函),預計白卡紙均價環比小幅上漲的可能性較大。白板紙方面,一季度浙江富陽地區100萬噸產能出清利好釋放完畢,二季度供需端基本維持,成本端支撐有限,預計二季度白板紙均價環比持平或微幅上漲。文化紙方面,秋季教材教輔招標可為二季度的雙膠紙和銅版紙價格形成支撐,供給端2019年無文化紙產能投放,銅版紙和雙膠紙均價環比上升的可能性較大,但同比仍呈下降趨勢。生活用紙方面,需求具有一定剛性,2018年末投產的產能在2019年一季度已全部釋放,二季度供需關系可基本維持一季度,而成本端木漿價格小幅提升形成一定支撐,預計二季度生活用紙均價環比小幅上漲,同比有所下降。

(五)行業景氣度回顧與展望

一季度,大部分紙種價格下滑及行業整體成本微幅上升影響,造紙行業盈利空間持續收窄。

二季度,預計供給端同比基本維持,新增產能的投放使得環比增速有所上漲,需求端持續小幅下降,整體供需關系繼續小幅弱化,大部分紙種價格呈現環比上漲、同比下降趨勢,而行業整體成本上升,繼續壓縮行業整體盈利空間,行業整體景氣度繼續小幅下滑。維持2019年全年造紙行業景氣度走低的判斷。

三、行業信用風險展望

2019年上半年,造紙行業供需格局弱化,疊加原材料價格上漲,使得行業盈利空間持續收窄,經營獲現能力亦有所弱化,經營活動現金流對有息債務的保障程度有所弱化,但造紙行業仍處于近一個周期以來的中等水平。行業信用風險相對穩定。

二季度,進口廢紙配額的減少使得廢紙供應壓力持續偏緊,國內廢紙價格繼續上漲,國產廢紙與進口廢紙價差大概率繼續擴大,成本端持續承壓,因進口配額主要集中在行業內的龍頭企業,具有進口配額優勢的龍頭企業仍具有較為明顯的成本優勢,而無進口廢紙配額的紙企因成本承壓繼續壓縮盈利空間。同時,考慮行業景氣度繼續下滑,關注成本高導致公司經營競爭力弱化且影響到經營現金流周轉的企業。

紙友

紙友

行情

行情

訂單

訂單

廣告

廣告

找貨

找貨

簽到

簽到

關注

關注

客服

客服 TOP

TOP